En este artículo te explicaremos de forma clara las diferencias entre la base imponible y el total de una factura, cómo se calcula cada uno, qué impuestos intervienen, qué errores comunes debes evitar y por qué conocer esta diferencia es esencial para una facturación sana y sin riesgos.

En el ámbito de la facturación, especialmente para autónomos, pymes y negocios digitales, es fundamental entender bien cada uno de los conceptos que aparecen en una factura.

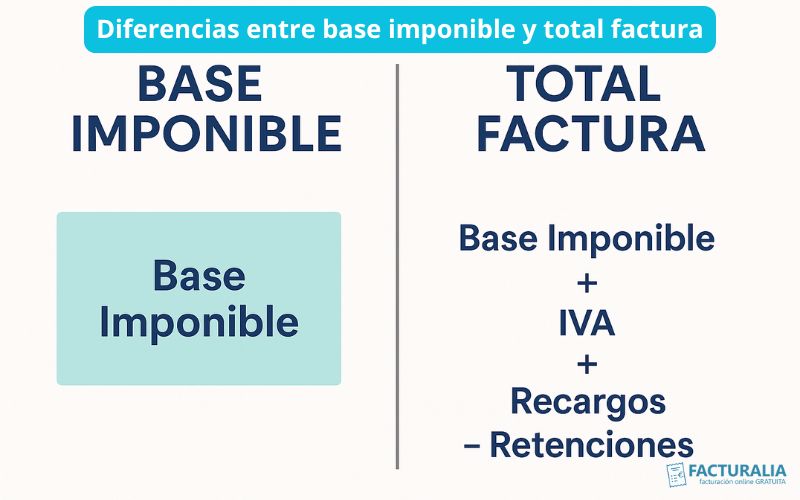

Entre ellos, dos de los más importantes —y a la vez más confundidos— son la base imponible y el total de la factura.

Aunque ambos están directamente relacionados, representan elementos distintos dentro del documento y cumplen funciones diferentes desde el punto de vista fiscal y contable.

Comprender las diferencias entre base imponible y total factura permite emitir facturas correctas, evitar errores y cumplir con la normativa española, especialmente en una época donde la digitalización y sistemas como VeriFactu exigen precisión absoluta en todos los datos.

Índice

Qué es la base imponible en una factura

La base imponible es el importe neto del bien o servicio antes de aplicar los impuestos o recargos correspondientes.

Representa el valor económico real de lo que estás vendiendo, sin incluir IVA, retenciones u otros conceptos adicionales.

En otras palabras, es el precio “puro” del producto o servicio.

¿Qué incluye la base imponible?

La base imponible puede incluir:

El precio unitario del producto o servicio.

- Descuentos aplicados.

- Gastos de envío si forman parte del servicio principal.

- Costes adicionales relacionados directamente con la prestación.

Ejemplo sencillo:

- Servicio: Consultoría 3 horas → 50 € / hora

- Base imponible: 150 €

Qué NO forma parte de la base imponible

- Recargo de equivalencia.

- Intereses o recargos por impagos.

- Retenciones fuera del IRPF profesional.

La base imponible es, por tanto, el punto de partida de toda la factura.

Qué es el total de una factura

El total de la factura es el importe final que el cliente debe pagar. Este valor incluye:

- La base imponible,

- Más los impuestos aplicables (como el IVA),

- Más recargos (si los hubiera),

- Menos retenciones en caso de profesionales sujetos a IRPF.

El total es el resultado de aplicar todas las reglas fiscales a la base imponible.

Por eso, es habitual que el total sea mayor que la base imponible… aunque, en algunos casos —como con retenciones de IRPF— puede ser menor.

Fórmula general para calcular el total de la factura

La diferencia clave entre ambos conceptos se entiende mejor viendo cómo se obtiene el total.

Total factura = Base imponible + IVA + recargos – retenciones

O expresado de forma más completa:

Total factura = Base imponible + (Base imponible × tipo de IVA) + (Base imponible × recargo, si aplica) – (Base imponible × retención IRPF)

Esta es la estructura usada en España, y es la que siguen los programas de facturación homologados, como Facturalia.

Ejemplo práctico completo

Supongamos que emites una factura por un servicio de 200 € como profesional autónomo obligado a aplicar retención.

- Base imponible: 200 €

- IVA (21 %): 42 €

- Retención IRPF (7 %): –14 €

- Total factura: 200 + 42 – 14 = 228 €

- El cliente paga: 228 €

- El cliente retiene 14 € y los ingresa en Hacienda.

Aquí se ve claramente cómo base imponible y total factura son dos cifras distintas.

Ejemplo sin retención, como tienda online o pyme

Venta de producto:

- Base imponible: 100 €

- IVA 21 %: 21 €

- Total factura: 121 €

En este caso:

- Base imponible: 100 €

- Total factura: 121 €

- Diferencia: el IVA.

Diferencias clave entre base imponible y total factura

Para entender realmente la importancia de estos conceptos, conviene compararlos directamente.

Naturaleza del importe

| Concepto | Qué representa |

| Base imponible | Valor del bien o servicio antes de impuestos |

| Total factura | Importe final tras aplicar impuestos y retenciones |

Relevancia fiscal

La base imponible define el valor a partir del cual se calculan los impuestos.

El total afecta directamente al cobro y tesorería.

Puede ser mayor o menor

El total suele ser mayor que la base imponible (cuando solo hay IVA).

Puede ser menor si hay retención de IRPF.

Ejemplo:

- Base imponible: 1.000 €

- IVA: +210 €

- Retención: -150 €

- Total: 1.060 €

En el cálculo del IVA

El IVA siempre se calcula sobre la base imponible.

Nunca sobre el total ni sobre importes brutos.

En el pago del cliente

El cliente:

- paga el total,

- no la base imponible.

Pero contablemente, el ingreso real del negocio es la base imponible.

Cómo afecta estas diferencias entre base imponible y total factura a autónomos y pymes

Entender esta diferencia no es solo teoría: afecta directamente a tus obligaciones económicas.

Declaración trimestral de IVA

En el modelo 303:

- Declaras el IVA repercutido calculado sobre la base imponible.

- No se usa el total de la factura para el cálculo del impuesto.

Relación con la retención de IRPF

Si estás obligado a aplicar retención:

Esta se calcula sobre la base imponible.

Y reduce el total a pagar.

Tesorería y previsión de ingresos

Muchos autónomos calculan mal su liquidez porque confunden:

- ingresos reales (base imponible),

- con importes cobrados (total).

Ambos deben analizarse por separado.

Análisis financiero

Los programas profesionales muestran:

- ingresos base imponible,

- impuestos soportados,

- impuestos repercutidos,

- totales cobrados.

Esto permite un control más fiable.

Errores en la numeración o emisión de facturas por las diferencias entre base imponible y total factura

La mayoría de errores en facturas provienen de:

- confundir base con total,

- aplicar IVA sobre totales,

- omitir retenciones,

- incluir gastos mal calculados.

Errores comunes al confundir base imponible y total

Analizamos los fallos más frecuentes que cometen autónomos y pymes:

Calcular el IVA sobre el total

Esto genera importes incorrectos y facturas inválidas.

No aplicar la retención cuando es obligatoria

Muchos autónomos:

- aplican IVA,

- pero olvidan restar el IRPF,

generando un total incorrecto.

No desglosar los conceptos en la factura

Una factura profesional debe incluir:

- base imponible,

- tipo y porcentaje de IVA,

- impuesto calculado,

- retención (si aplica),

- total final.

Usar Excel y cometer errores manuales

El cálculo manual es causa frecuente de:

- errores fiscales,

- números mal redondeados,

- porcentajes mal aplicados.

Los sistemas como Facturalia automatizan cada operación, evitando fallos.

Cómo te ayuda Facturalia con las diferencias entre la base imponible y total factura

Hoy en día, emitir facturas manualmente está obsoleto, especialmente con la llegada de VeriFactu.

Una herramienta profesional como Facturalia te permite:

Cálculo automático

Introduces el concepto → Facturalia calcula:

- base imponible,

- IVA,

- retención,

Cumplimiento VeriFactu

Todas las facturas incluyen:

- registro inalterable,

- firma digital,

- envío automatizado.

Integración con e-commerce

Con los plugins de Facturalia, cada venta online genera automáticamente:

- una factura con base imponible correcta,

- impuestos según país,

- y total exacto.

Compatible con:

- WooCommerce

- Shopify

- Prestashop

- Magento

Panel de control para entender tus ingresos

Facturalia separa claramente:

- ingresos netos (base imponible),

- impuestos,

- totales cobrados.

Esto hace que tu análisis financiero sea más preciso.

Evita errores contables

El sistema valida cada factura para evitar:

- IVA mal calculado,

- totales incorrectos,

- retenciones olvidadas.

Ejemplos de facturas correctamente estructuradas. Diferencias entre base imponible y total factura

Ejemplo 1: factura sin retención

- Base imponible: 300 €

- IVA 21 %: +63 €

- Total: 363 €

Ejemplo 2: factura con retención

- Base imponible: 500 €

- IVA 21 %: +105 €

- IRPF 15 %: –75 €

- Total: 530 €

Ejemplo 3: factura con recargo de equivalencia

- Base imponible: 200 €

- IVA 21 %: +42 €

- Recargo 5,2 %: +10,40 €

- Total: 252,40 €

Conclusión: comprender las diferenciasentre base imponible y total factura es clave para facturar correctamente

Las diferencias entre base imponible y total factura son esenciales para emitir documentos válidos, cumplir con la normativa, calcular impuestos correctamente y mantener un control real de tus ingresos.

Recordemos:

- La base imponible es el valor del producto o servicio antes de impuestos.

- El total factura es el importe final tras aplicar IVA, recargos o retenciones.

Dominar esta diferencia te permite:

- evitar errores,

- presentar correctamente tus impuestos,

- mejorar tu control financiero,

- y proyectar una imagen profesional ante tus clientes.

Y con sistemas como Facturalia, todo este proceso se automatiza, se digitaliza y se adapta a las exigencias de VeriFactu y la factura electrónica obligatoria.